1、發債企業分析

截至2017年8月底,在中國境內債券市場公開發行債券的醫藥流通企業主要為4家全國性龍頭企業及其子公司,以及部分區域性龍頭企業。所發行債券處于存續期內的發行主體合計14家,其中醫藥批發企業12家。

(1)從級別分布來看,主體長期信用等級為AAA的企業有6家,其中中國醫藥集團、華潤醫藥控股和上海醫藥(上海上實的醫藥流通經營主體)為3家全國性的醫藥流通企業,上述企業均為中央企業和國有企業,擁有廣闊的分銷渠道和上下游資源,銷售終端為醫院,經過多年的兼并、收購成長為全國性醫藥流通巨頭。南京新工是地方國企,已發展成為區域性流通龍頭;國藥控股是中國醫藥集團總公司旗下醫藥流通板塊主要運營主體,目前已建立了中國最大的、直達終端的藥品分銷、零售連鎖和物流配送網絡。

主體長期信用等級為AA+的企業共3家,3家企業均為民營企業,其中九州通屬于全國性流通龍頭,是目前中國最大的民營醫藥流通企業,其開創的“九州通模式”,以下游分銷商、藥店、民營醫院和診所等市場作為主要銷售對象,通過滿足客戶多批次、多品規、小批量、物流量大的要求,實現終端客戶服務范圍的大幅增加,已經成為九州通的核心競爭力;華東醫藥是浙江省內醫藥流通龍頭,其多年來深耕浙江市場,上游供應商和下游醫院關系維護能力在浙江省內具有較大優勢;瑞康醫藥是以山東省為主的區域性醫藥流通龍頭,已經由單一的藥品配送業務,逐步轉型成包含醫療器械供應鏈服務、醫療后勤服務、移動醫療信息化服務、第三方物流等模式的全國綜合性醫療服務商,上述新增業務為瑞康醫藥帶來新的業績增長點。主體長期信用等級為AA的企業共5家,其中老百姓大藥房和一心堂均為中國知名醫藥零售連鎖企業,老百姓大藥房市場網絡主要集中在華中、華東和西北地區,目前共有1800多家門店,一心堂市場布局以云南省為基地,通過兼并、收購逐年向全國其他區域擴張,目前合計有4200多家門店,其中超過60%的門店集中在云南省內。南京醫藥股份有限公司(以下簡稱“南京醫藥”)和深圳市海王生物工程股份有限公司(以下簡稱“海王生物”)作為區域性流通企業,其中南京醫藥業務主要覆蓋江蘇、安徽和福建等地,海王生物業務主要覆蓋山東、湖北、河南等地區。北京納通科技集團有限公司(以下簡稱“納通科技”)主營業務為醫療器械的代理和配送,主要業務覆蓋一線城市及沿海發達的二、三線城市。

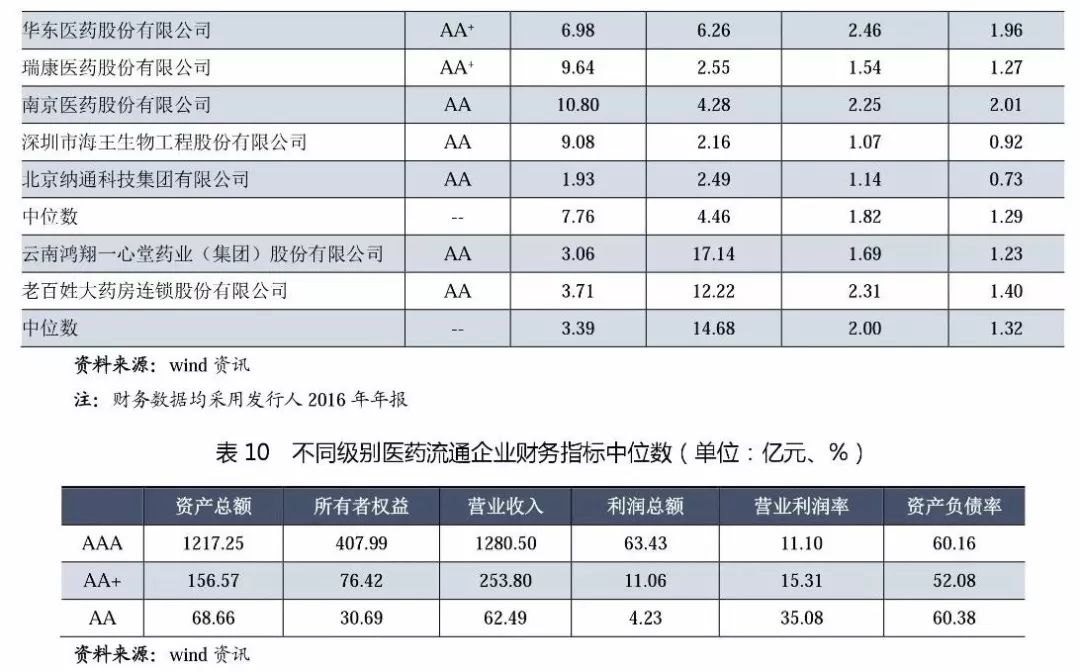

(2)從經營指標來看,醫藥流通企業資產周轉速度普通高于其他行業,其中批發企業存貨周轉速度普遍高于醫藥零售企業,2016年,12家醫藥批發企業的存貨周轉次數中位數為7.76次,而2家醫藥零售企業的存貨周轉次數中位數為3.39次。醫藥零售企業存貨周轉次數明顯小于醫藥批發企業,主要系醫藥批發企業較醫藥零售企業相比,采購和銷售的規模普遍較大,采購和營銷網絡覆蓋比較全面,且普遍具有更加高效及現代化的物流配送體系,由于批發企業所處的產業鏈的環節附加值較低,企業盈利能力普遍較低,只有不斷擴大銷售規模,提高經營效率,才能實現盈利。

相反,醫藥零售企業應收賬款周轉速度大幅高于醫藥批發企業,2家主體的應收賬款周轉次數中位數為14.68次,大幅高于醫藥批發企業中位數4.46次,主要系醫藥批發企業下游主要是醫療機構,在中國目前的醫療體制下,醫療機構等終端長期處于強勢地位,對醫藥批發企業占款時間較長,使得企業應收賬款的回款周期較長;而醫藥零售企業下游客戶主要為終端消費者,主要的銷售方式為現金銷售、銀行卡銷售、醫保銷售等,其中現金銷售和銀行卡銷售無賬期,醫保銷售賬期較短。

(3)從發債企業各級別序列的財務指標中位數來看,不同信用等級的發行人資產規模、收入規模和利潤總額均有非常顯著的差別,且隨著信用等級的上升,整體的財務指標也隨之向好。但從營業利潤率的中位數來看,與級別序列呈反相關,表現為AA>AA+>AAA,AA+企業中華東醫藥毛利率較高的醫藥工業業務占比較大,瑞康醫藥的醫療器械流通業務(毛利率比純藥品流通高)規模較大,使得AA+企業營業利潤率偏高。AA企業中老百姓大藥房和一心堂主營醫藥零售,納通科技主營醫療器械流通,上述業務毛利率普遍高于純藥品流通業務。從資產負債率的中位數來看,AA+企業資產負債率最低,主要系華東醫藥和瑞康醫藥整體負債率低于行業平均水平所致。

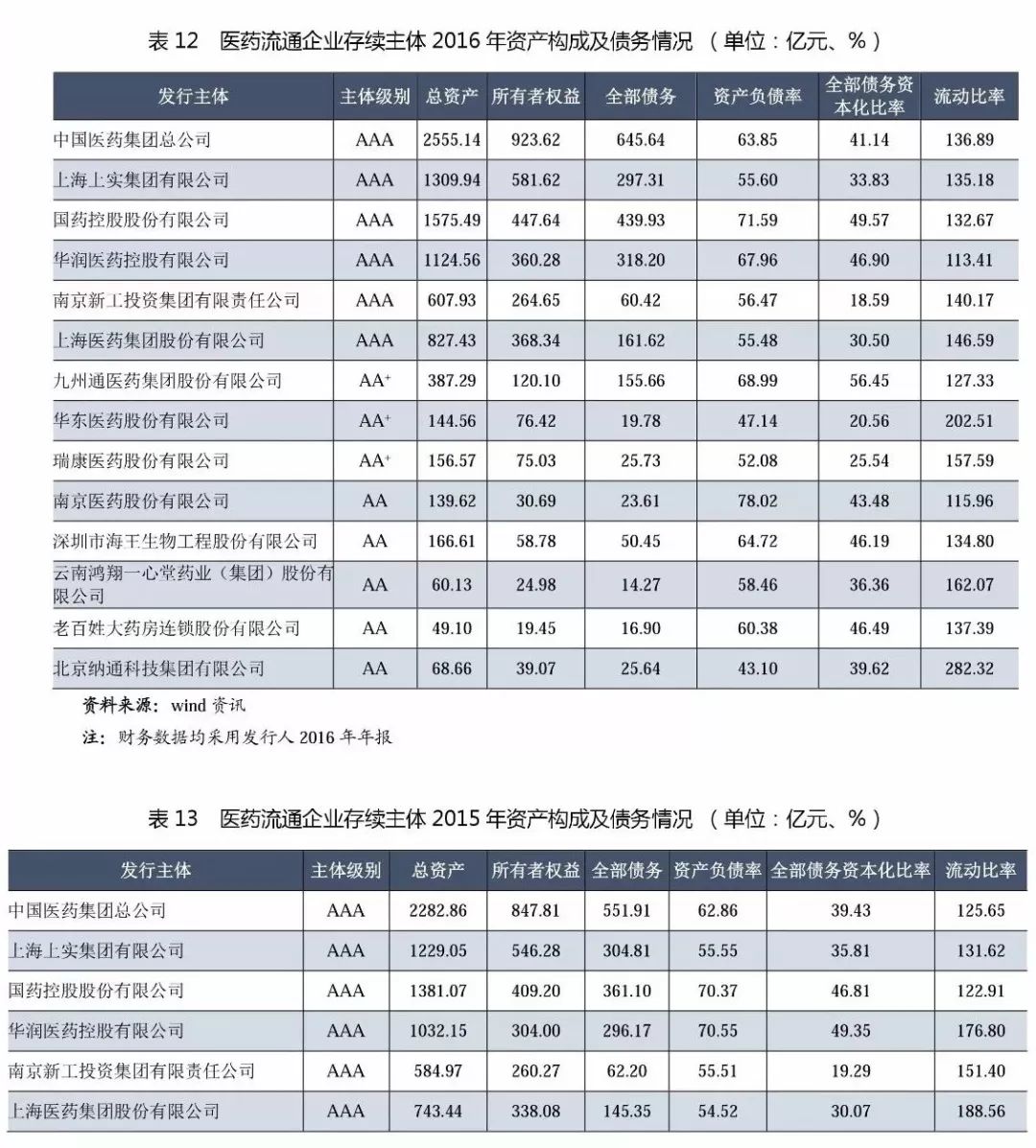

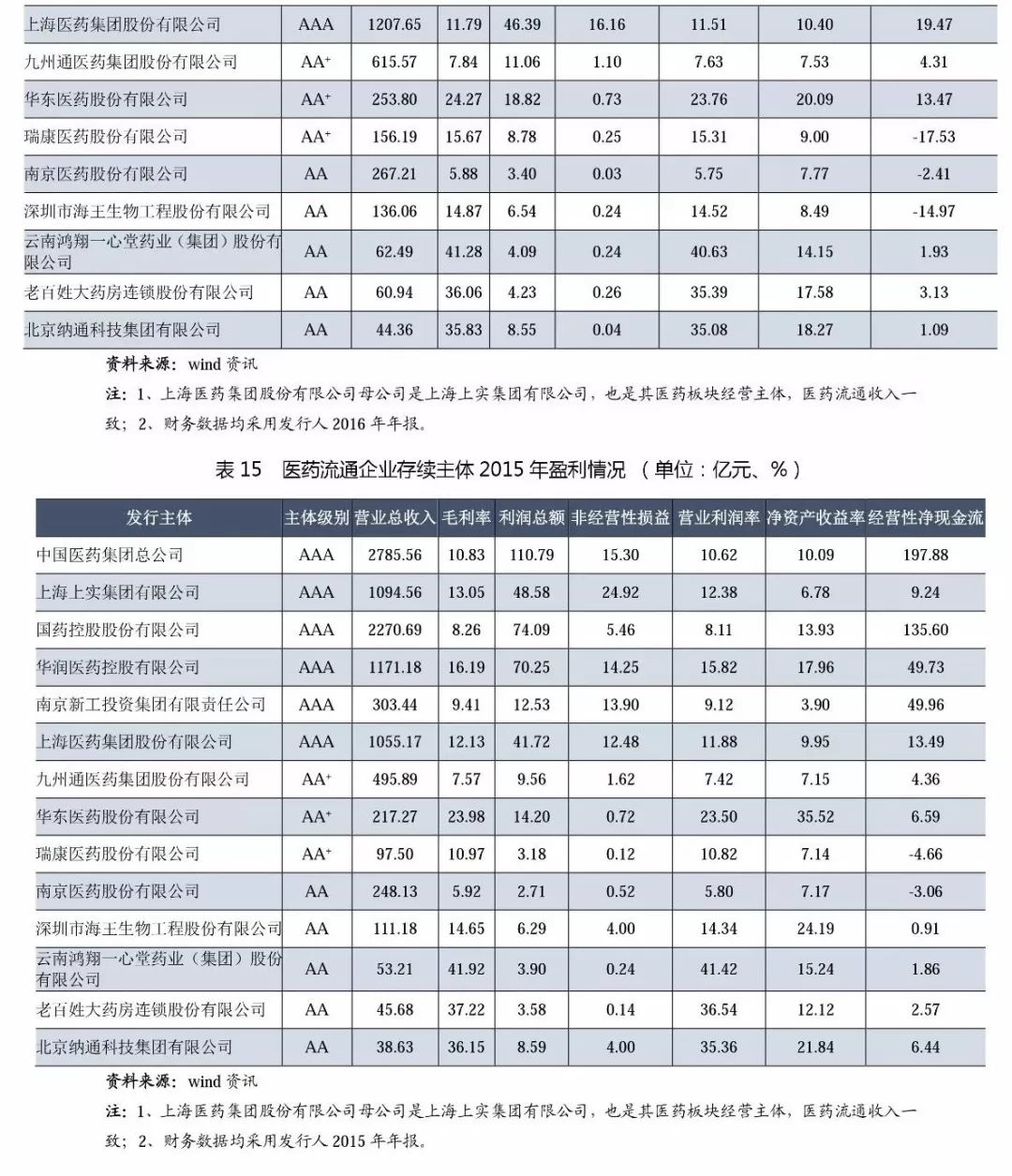

(4)從企業性質來看,發行人中國有企業和民營企業在資產規模、營業收入規模和利潤總額等指標上有明顯差距,由于歷史原因使得國有企業擁有廣闊的分銷渠道、上下游資源和品牌價值。此外,藥品作為關系消費者健康的特殊商品,在政策上受到嚴格管控,上述因素使得行業壁壘較高,普通企業難以進入。從債務負擔來看,國有企業和民營企業的資產負債率均在60%上下,全部債務資本化比率在40%左右,符合行業特性。2016年,兩種類型企業的債務負擔產生分化,國有企業資產負債率及全部債務資本化比率中位數分別為63.85%和41.14%,分別同比上升0.99個百分點和上升1.71個百分點,而民營企業2016年上述兩項指標中位數分別同比下降3.12個百分點和下降0.51個百分點,主要系2016年民營企業凈利潤累積較快以及部分民營企業實施定增使得所有者權益大幅增長。從盈利能力和經營效率來看,民營企業顯著優于國有企業,主要系國有企業自身體量過于龐大,各項費用支出對利潤侵蝕影響大,經營效率普遍較低,而民營企業正好相反。從財務指標的變動率來看,由于民營企業各項財務指標絕對值較小,因此增長普遍較快,隨著新醫改政策的逐步落實,資本市場融資渠道的拓寬,未來民營醫藥流通企業仍將保持較高的增長速度。從融資渠道來看,14家發行人中,有9家為上市公司,剩余5家中中國醫藥集團、上海上實分別為國藥控股和上海醫藥的控股股東;華潤醫藥控股的控股股東華潤醫藥集團有限公司為香港上市公司;南京新工為南京醫藥的控股股東,發行人融資渠道暢通。

(5)從資產構成來看,醫藥流通發行人資產以流動資產為主,其中貨幣資金、應收賬款、存貨規模占比大。由于發行人收入中醫院終端銷售占比大,賬期較長,導致相應的應收賬款規模較大;整個醫藥流通行業對存貨規模要求較高,隨著銷售網絡的不斷擴大和收入規模的不斷增長,存貨也相應保持逐年增長的趨勢;由于經營周轉較快且存在下游長期占款問題,且部分結算方式以現金為主,故發行人貨幣資金規模較大。

(6)從債務負擔來看,2016年發行人資產負債率及全部債務資本化比率中位數分別為59.42%和40.38%,分別同比下降2.80個百分點和上升0.60個百分點,主要系凈利潤的持續累積及部分企業定增募集資金帶動所有者權益上升所致;近幾年,隨著經營規模的不斷擴大,發行人對流動資金需求持續增長,債務規模上升較快,仍以短期債務為主,債務期限結構有待優化,面臨一定集中償付壓力,但整體債務負擔適宜。

(7)從盈利能力來看,隨著中國醫藥市場的擴容,醫藥批發和醫藥零售業務均呈現出持續增長態勢。從發債企業數據來看,2016年14家發行人營業收入及利潤總額均快速增長,營業利潤率中位數同比上升1.17個百分點。利潤構成方面,發行人主營業務盈利能力較強,非經營性損益對利潤總額貢獻較小。從經營模式來看,醫藥零售企業毛利率大幅高于醫藥批發企業,主要系醫藥零售企業可以通過提供服務來提高產品附加值及品牌效應等方面來提升盈利能力,醫藥批發毛利率普遍偏低。

(8)從現金流來看,發行人經營獲現能力普遍較好,隨著發行人營收規模的不斷增長,經營性現金流入也實現快速增長,但是由于下游公立醫院客戶回款時間較長且部分客戶經常年底進行結算,導致醫藥批發企業應收賬款增幅較大且上半年經營獲現能力普通低于下半年等現象,也對企業經營活動凈現金流量的增長產生一定影響;醫藥零售企業由于直接面向下游終端客戶,只有醫保支付的部分存在一定賬期且相對較短,所有醫藥零售企業整體獲現能力要明顯優于醫藥批發企業。其中華潤醫藥控股、華東醫藥、深圳市海王生物毛利率高于醫藥批發企業平均毛利率主要系上述三家企業業務中高毛利的醫藥工業業務占比較高;納通科技、瑞康醫藥的毛利率較高主要系兩家企業中高毛利的醫療器械流通業務占比較大所致。

雖然發行人普遍存在短期債務占比較大的問題,但是現金流規模較大且應收賬款和存貨變現能力較好,上述流動資產對短期債務的覆蓋能力較強。整體來看,醫藥流通發行人整體債務負擔不大,雖短期償債壓力較大,但基于發行人自身良好的獲現能力及資產變現能力,整體債務風險較低。

2016年以來,醫藥流通行業整體延續之前的高景氣度,行業繼續高速增長。隨著新醫改政策的密集發布及外部環境競爭加劇,行業將呈現出強者恒強的態勢,“兩票制”的正式落地使得行業集中度加速上升,行業資源向龍頭企業聚集,規模化效應逐漸顯現。此外,新醫改政策也將催生出新的經營模式,醫藥流通企業將以市場為導向,一方面積極尋找新的盈利點,另一方面不斷優化現有的經營模式,協調上下游資源來提升競爭力。未來,醫藥流通行業發展態勢繼續向好,產業結構持續優化。2016年醫藥流通行業發債數量和發行規模達到新高,發行主體營業收入和利潤規模均實現快速增長,資產負債率較為合理,行業整體信用風險較低。聯合資信對醫藥流通行業的評級展望為穩定。